携帯キャリア3社比較(主にソフトバンク)

携帯料金引き下げへ政治が介入、業界はどうなる?

携帯料金の引き下げについて政府が言及している。

公共の電波を割り当てているとは言え民間企業の価格設定に政府が介入するのは異例の事態である。一方で規制産業であることを再認識するきっかけにもなった。

キャリア3社の2010年度、2014年度のBSをざっくり比較すると下図のようになる(1目盛りで5兆円)。

ここから過去5年でソフトバンクは有利子負債を活用してバランスシートを急拡大させていることがわかる(一番大きい要因はスプリントの買収)。

各社の現時点の株価評価は次の通りである。

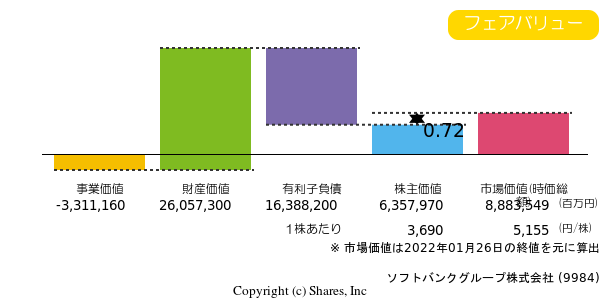

[ソフトバンク(9984)]

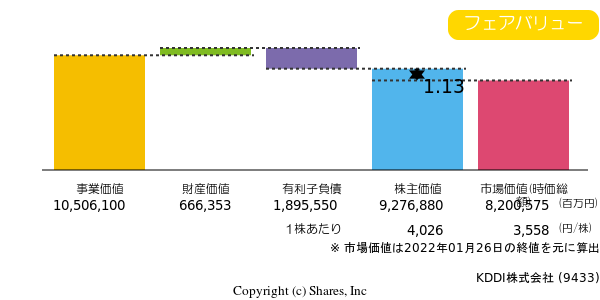

[KDDI(9433)]

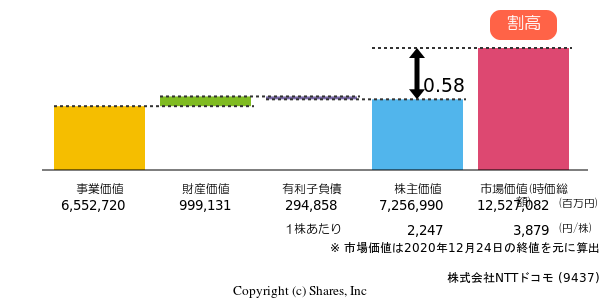

[NTTドコモ(9437)]

携帯キャリアのビジネスモデルは?

携帯キャリアのビジネスは、割り当てられた電波の使用権を元に基地局を設置し、小口分散された携帯契約者から毎月の料金を受け入れるというものである。 従って利益を産み出す資産は、 ・電波の使用権 ・(つながるための)基地局 ・顧客(リスト) の3つであり、主な費用は基地局の整備費と顧客獲得のための広告宣伝費である。 一方キャッシュは毎月小口で分散された形でユーザーから入金され、大口債権者に依存しないモデルである(その点では電力会社などのインフラ企業に近いビジネスモデル)。

大口債権者に依存せず、毎月安定的なキャッシュ(小口分散している債権)が見込まれる事業は有利子負債と実は極めて相性が良い。 詳しくはファイナンスの教科書に譲るが有利子負債の出し手である銀行や社債権者は利益額ではなく、利息と元本さえ支払われれば文句を言わない(言えない)のである。 その点、ソフトバンクは借金体質と評されることもあるがビジネスモデルと資金調達をマッチさせているという見方も出来るかもしれない。

一方で極めて有利子負債の小さいNTTドコモは、個人向けの小口分散化した債権に加えて、格安スマホ向けの電波帯の貸出を行っている。実際に売上高に占める割合としてはまだまだ低いものの今後資金回収の様子が変化する可能性はある(しかし現時点で借入可能にも関わらずというのは「何もしていない」と批判されても已むをえない)。

今後の見通し

2015/8/4付のレビュー(https://valuationmatrix.com/reviews/13)においてソフトバンクはスプリントの失敗が表面化して株価が下がった時に買うべきとあったが、そこに「有利子負債を減らし始めたら株価下落の前兆となる可能性がある」ことを付け加えたい。

ソフトバンクはタイムマシン経営と評して良い経営の手本・手法を積極的に取り入れて来た(良く言えば柔軟に、悪く言えばパクリビジネス)【戦略】。

実際に新しいことを次から次にやっているように見えるが、その背景として低コストの資金調達(株式と比べて資本コストの低い有利子負債に頼る)を可能にするビジネスを展開(2006年のボーダフォン買収、2014年のスプリント買収)など実に用意周到である。スプリント買収も事業改善に苦戦はしているが将来を見据えてUSDでの資金調達ビークルとして捉えれば、大成功せずとも顧客流出を止めるだけで(有利子負債の調達余地は依然あると考えられるので)ソフトバンクグループとしては成功と言えるであろう【戦略の実行手段】。

そして積み上がった有利子負債はソフトバンクにとって2つの意味をもつようになっている。 1つは新たなビジネス・戦略実行を支える前提条件でありもう1つはソフトバンクの隠れた資産である。 前者はソフトバンクの株価を形成している当社への成長期待の源泉は新事業への取り組みや何かあるかもしれないという期待感である。新たな取り組みには資金が必要でありその資金を如何に低コストで調達するかはソフトバンクの株価維持の前提である。 後者は有利子負債が積み上がり、債権者が多岐に渡ることによって(ソフトバンクは個人向け社債も発行している)万一潰れそうになったときにあまりに波及する影響の大きさから救済の可能性が生じることである、つまり大き過ぎる借金は資産になるのである。

もしソフトバンクが有利子負債の返済を加速したら、それは何を意味するか? 財務の健全性を向上させるという大義名分を表明するかもしれないが、

・実は借金の前提となっている個人顧客が流出あるいは政府介入による単価引き下げを意味しているのかもしれない。

・あるいは新規事業などの投資先が見つからないというこれまでの成長モデルに限界が来ているのかもしれない。

従ってスプリントの成否に加えて有利子負債の増減にも注目が必要である。

KDDI、ドコモはどうか。政府介入の価格引き下げで最もダメージが大きいのはKDDIである。そのこともあってかKDDIはベンチャー投資など別の収益の柱創出を目指している。 最もダメージが小さいのはドコモである。契約者数は3キャリア中で最大であり値下げによるインパクトは最大であるが回線貸出のビジネスは今後も健在である。もう少し有利子負債を増やしレバレッジを利かせることで成長余地を探る必要はある(ローリスクローリターン銘柄)。